個人事業主や給与所得者にとってのグリーン投資減税

グリーン投資減税は、個人や法人が再生可能エネルギーを導入した時にかかるシステム費用を税額控除できる仕組みです。税額控除は3種類あり、次の3つが適用になります。

- 設備取得価額の7%相当額の税額控除(中小企業者に限る)

- 特別償却30%

- 即時償却100%

給与所得者の方でも適用されますが、いくつか注意点が必要になります。

事業所得と雑所得

企業が太陽光発電事業行なう場合は、事業所得として特別償却を行なうことができますが、個人で行なう場合は雑所得として扱われることがあります。これは事業所得の定義があいまいなのが原因です。

雑所得と扱われた場合は、損益通算ができなくなるため大きな問題点としてあげられます。損益通算は、給与所得と事業所得を合算して税務上の収支を計上することが出来るのですが、雑所得については赤字の場合だと損益通算することができません。

つまり、本来であればシステム費用を減価償却して申告することで、税金の還付が受けることが出来るのですが、雑所得としてみなされてしまいますと節税対策としての恩恵を受けることができません。

300万円=400万円(給与所得)-100万円(事業所得)

給与所得者の場合は、400万円に対して税金がかかりますので、毎月の給与から所得税と住民税を天引きされている場合がほとんどです。損益通算ができることにより300万円分の所得税と住民税しか払わなくてよくなります。

これを確定申告をすることにより、払いすぎた税金が所得税は還付され、住民税は来年度の税額に充当される形となり、支払い額が安くなります。

事業所得として認められるには?

事業所得として、客観的に説明することが重要になってきます。いざ、購入してから事業所得として認められなければ節税対策になりません。

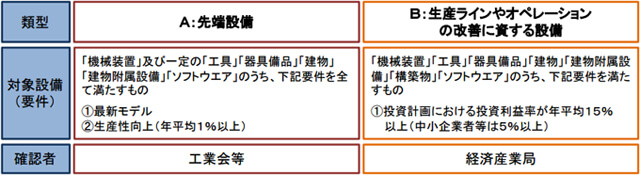

本税制は、該当設備を取得し、ご自身の事業の用に供した場合に適用することができる制度です。個人の方の売電に係る所得区分が事業所得に該当するかは、その売電が社会通念上事業と認められるかどうかにより判断することとなります。判断の目安として、以下の表をご覧下さい。また、適用の可否は個別のケースにより異なりますので、詳しくは所轄の税務署にご相談下さい。

引用元:資源エネルギー庁

節税対策も視野に入れて検討されている方は、あらかじめ事業所得として取り扱いが行なわれるのかを確認しておく必要があります。

ポスト

ポスト